La empresa emisora de la stablecoin USDT, Tether Holdings Limited, publica trimestralmente en su web (Fuente AQUÍ) un informe sobre el estado de sus reservas que actualmente audita la empresa BDO Italia. En estos informes se detallan los activos que Tether Holdings Ltd. (en adelante Tether) tiene en cartera respaldando su token, así como la cantidad de tokens emitidos y su capital. ¿Qué activos respaldan el USDT?

A la fecha (10 de noviembre de 2022) se ha publicado un informe correspondiente al estado de las reservas del 30 de septiembre de 2022. Veamos a continuación un análisis de sus cuentas más recientes.

EL BALANCE

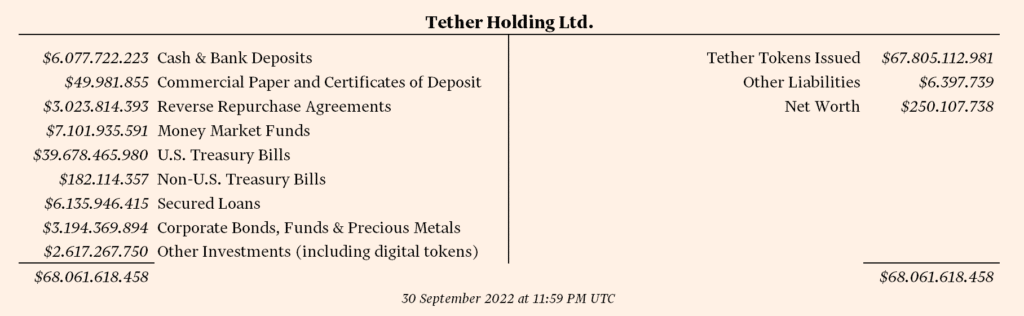

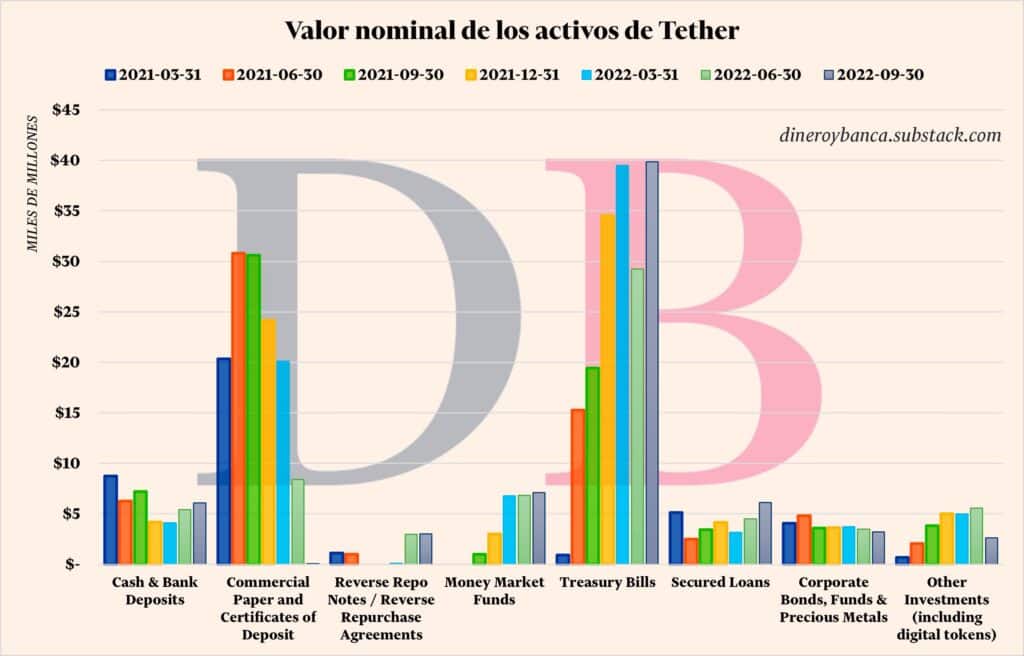

El balance de Tether tiene un alcance de 68 mil millones de dólares. Sus activos están distribuidos entre: Efectivo y depósitos bancarios, papel comercial y certificados de depósito, repos inversos, participaciones en fondos del mercado monetario, Letras del Tesoro de los Estados Unidos, Letras del Tesoro de otros países, préstamos colateralizados, bonos corporativos y metales preciosos, y otros activos donde se incluyen criptomonedas.

El pasivo se compone de tres elementos patrimoniales: USDT emitidos, otros pasivos que no se detallan y el patrimonio neto.

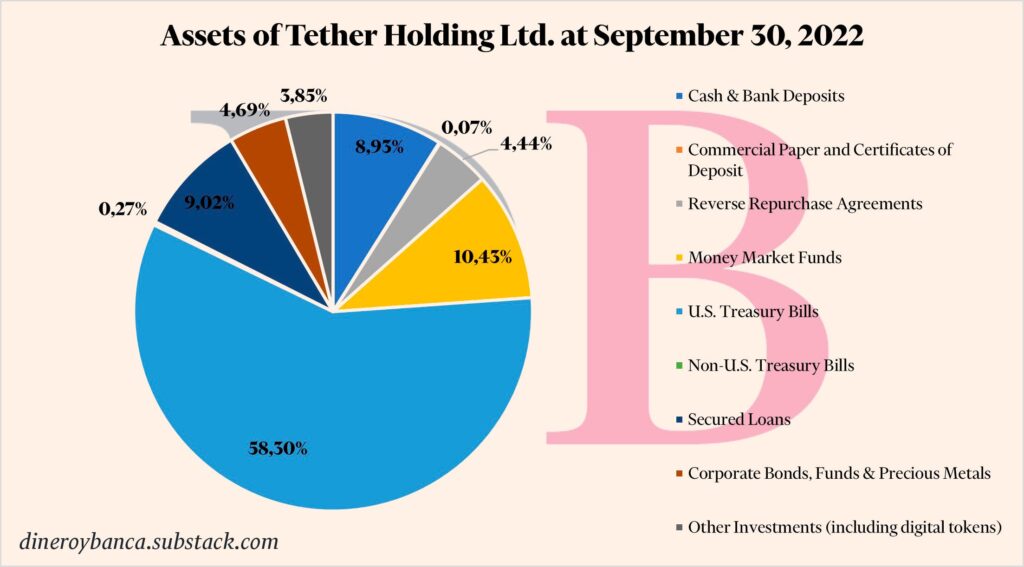

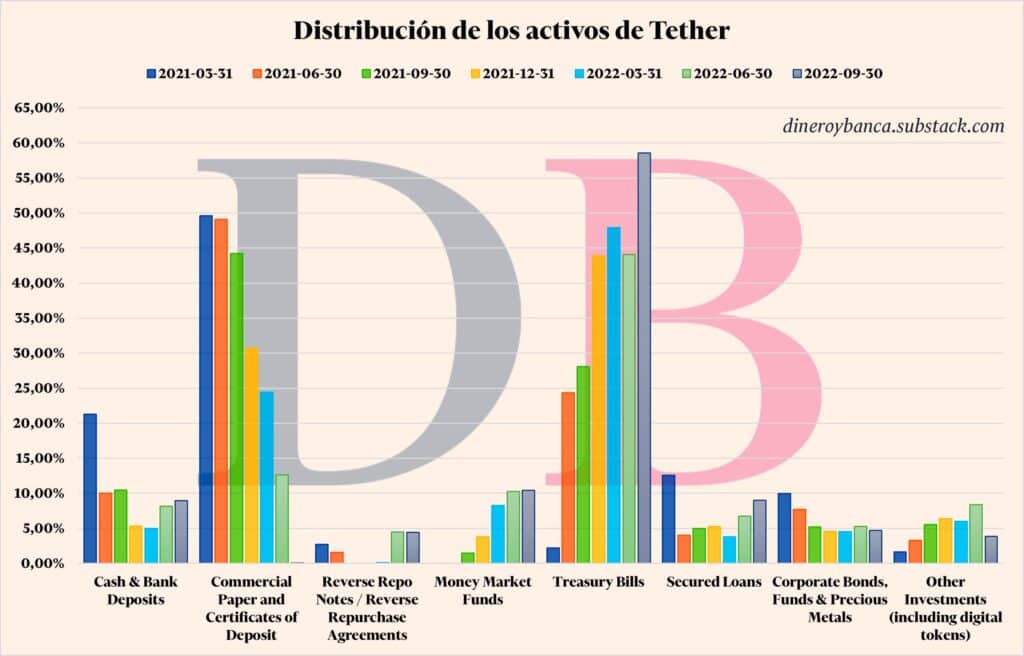

Respecto al total de los activos, las Letras del Tesoro de los EEUU representan casi el 60% de todos los activos. Esto es una buena noticia ya que esta es deuda pública de corto plazo muy líquida que puede ser vendida en muy poco tiempo si Tether sufre retiradas masivas de efectivo.

Las siguientes dos (2) partes más importantes de su activo son préstamos colateralizados y participaciones de fondos monetarios. Sobre el primero no puedo añadir nada, ya que ni se da a conocer qué tipos de préstamos son, ni cuáles son su colateral. Sobre el segundo, este tipo de fondos invierten en activos a corto plazo y muy líquidos (como las Letras del Tesoro), por lo que también son activos rápidamente intercambiables por efectivo.

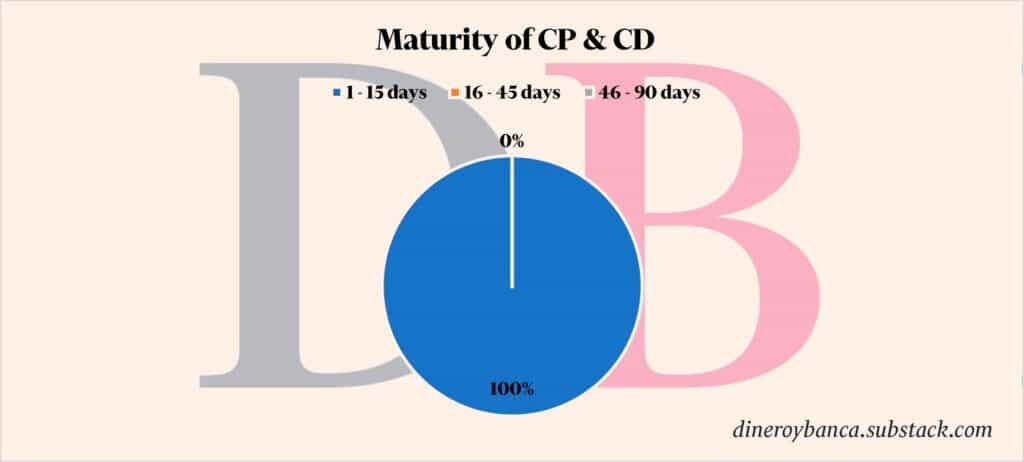

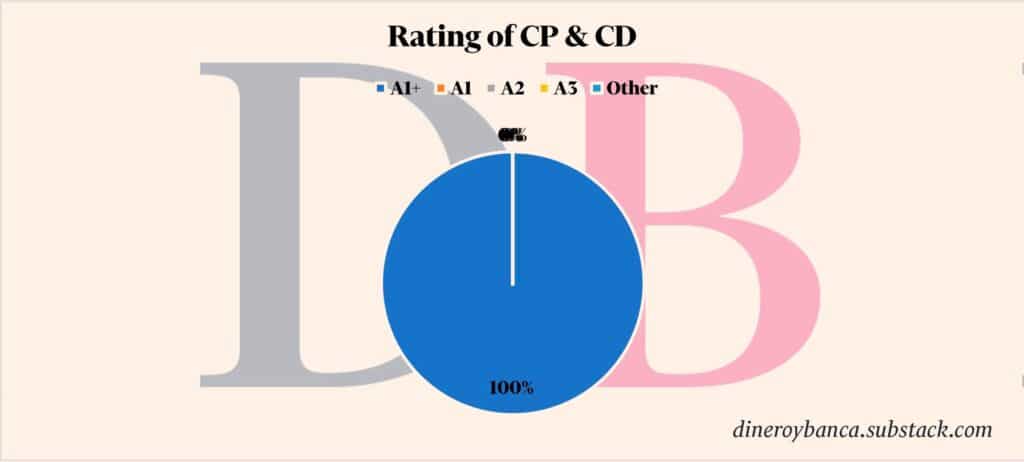

Respecto al papel comercial y certificados de depósito, que constituyen el 4,69% del activo, este informe transmite buenas sensaciones.

Anteriormente, este tipo de activos estaban distribuidos en vencimientos de 1 a 90 días, de 91 a 180 días y de 181 a 365 días, y en ratings de A1+, A1, A2, A3 y otros. En este informe se encuentra que se han desecho de todo este tipo de activos a excepción de aquellos con un vencimiento igual o menor a 15 días y con calificación crediticia máxima.

VARIACIONES RESPECTO A FECHAS ANTERIORES

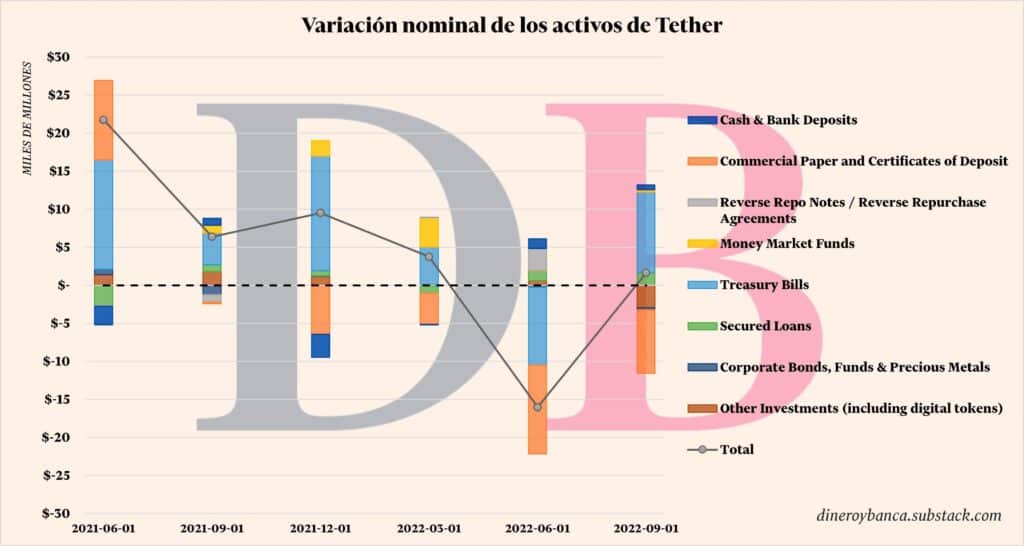

En los siguientes gráficos podemos ver cómo ha variado (tanto nominalmente como porcentualmente) la composición de este tipo de activos. Los cambios más significativos a lo largo del último año y medio, tanto de manera nominal como porcentual, es:

- La reducción de sus fondos en papel comercial y certificados de depósito a casi cero (0), tal y como prometieron en su Blog el pasado 13 de octubre (Fuente AQUÍ).

- La rotación de sus activos hacia las Letras del Tesoro de los EEUU, llegando a ser estas la mayor parte de los activos.

- El inicio de la inversión en fondos monetarios.

Hay que mencionar que tanto en los dos (2) gráficos anteriores, como en el siguiente, en el informe del 30 de junio fue la primera vez en la que su Balance total se reducía (desde 82,5 mil millones de dólares el 31 de marzo de 2022 hasta los 66,5 mil millones de dólares el 30 de junio del mismo año). Por tanto, las variaciones que vemos en esa fecha pueden ser debidas en mayor o menor grado por esto. Recordemos que en este período se produjo el colapso de TERRA/LUNA poniendo presión en la paridad del resto de stablecoins, sufriendo estas retiradas masivas (de ahí viene motivada la reducción del balance) por pérdida de confianza.

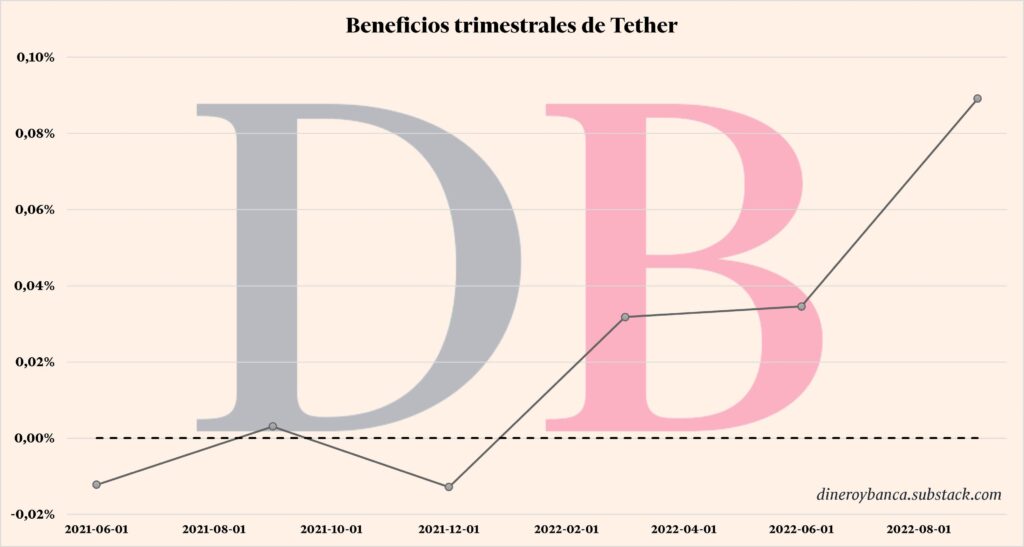

Hablemos a continuación de los beneficios: Los beneficios de Tether son irrisorios en comparación con su balance. En el mejor trimestre, que ha sido este último, sus beneficios no llegan al 0,1%. Se desconocen los gastos operativos en los que incurre la empresa para mantener su estructura y funcionamiento, así como en qué activos han podido sufrir pérdidas en el pasado.

De todas maneras, como el tipo de interés que remunera la deuda pública estadounidense (incluida la de corto plazo) está en aumento, su cartera de esta deuda debería proporcionar mayores beneficios en el futuro.

Un problema al que se puede enfrentar Tether en un corto plazo de tiempo es que sus competidores como Circle-Coinbase (emisor de la stablecoin USDC) están empezando a pagar intereses por la tenencia de estos tokens (Enlace AQUÍ). En el caso de que Tether no sea capaz de conseguir suficientes beneficios como para llevar a cabo la misma estrategia, podría perder cuota de mercado y verse superada en capitalización por su competencia más directa.

CONCLUSIÓN

Tether parece estar haciendo un gran esfuerzo por hacer más líquido su activo durante el último año y medio. Esto es bueno tanto para sus usuarios como para la empresa en sí, ya que otorga una mayor confianza sobre el token al hacerse menos probable una suspensión de pagos o pérdida de paridad en caso de una corrida bancaria. Por el contrario, deberían publicar estos informes de manera mensual en vez de trimestral (esto es algo que ya se ha prometido), proporcionar aún más datos sobre los bienes que conforman los activos y eliminar por completo los tan criticados papeles comerciales y certificados de depósito, así como sus tenencias en otros criptoactivos.

Por poner un ejemplo, en el caso de Circle y Paxos, emiten informes mensuales en el cual sus únicos activos son depósitos bancarios, Letras del Tesoro y repos inversos. Además especifican el CUSIP, el vencimiento y la cantidad de cada uno de ellos.

NOTAS FINALES:

[1] La principal motivación para redactar esta columna fue la de que, originalmente, los gráficos los publiqué en el hilo de Twitter a continuación. Considero también que puede ser de gran interés para los lectores –además de que el formato artículo me permite explayarme– y, por qué no, si un lector tiene dudas sobre alguno de los temas tratados, hacer un feedback y contar con ideas para próximos artículos.

[2] La versión original de este artículo apareció por primera vez en el portal Jon Aldekoa | Substack – Dinero y Banca.