Colombia desde hace tres semanas viene viviendo una zozobra total, a partir de la declaratoria de un Paro Nacional, el cual, fue convocado para iniciarse el miércoles 28 de abril de 2021. Como petición base se buscaba el retiro de la Reforma Tributaria propuesta por el ejecutivo nacional, en las manos del Presidente Duque y el Exministro de Hacienda Alberto Carrasquilla. Logró parar la reforma tributaria y la renuncia del mencionado ministro, pero la tétrica historia no termina acá…

EL COMITÉ DEL PARO Y SU PLIEGO

El susodicho Comité del Paro, el pasado 6 de mayo, presentó un pliego de peticiones puntualizando cuales eran sus requerimientos específicos. Estos son:

- Retiro del Proyecto de Ley 010 de Salud y fortalecimiento de una masiva vacunación.

- Renta básica de por lo menos un (1) SMMLV (salario mínimo mensual legal vigente).

- Defensa de la producción nacional (agropecuaria, industrial, artesanal, campesina, entre otras).

- Subsidios a las Mipymes y empleo con derecho y una política que defienda la soberanía y seguridad alimentaria.

- Matrícula cero y no a la alternancia educativa.

- No discriminación por género ni por diversidad sexual o étnica.

- No privatizaciones y derogatoria del Decreto 1174. Detener erradicaciones forzadas de cultivos de uso ilícito y aspersiones aéreas con glifosato.

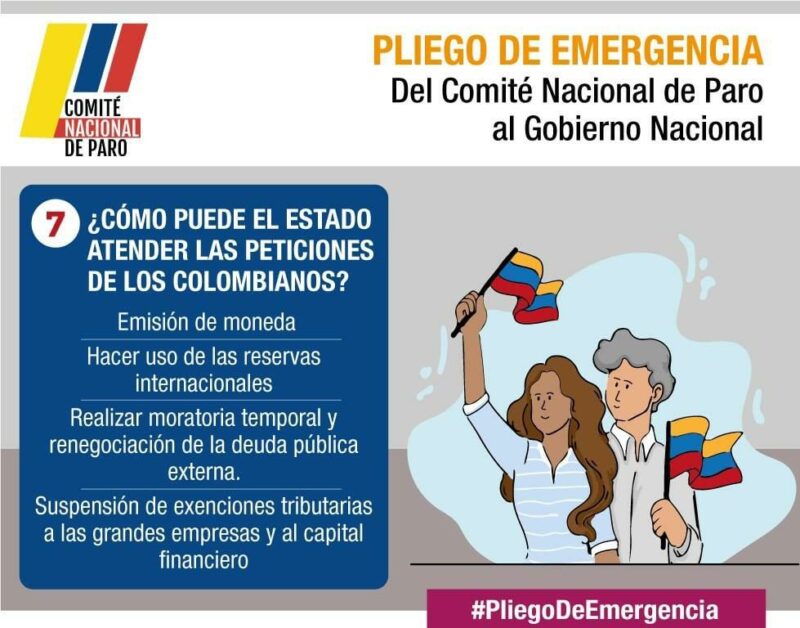

Las vías de financiamiento para ello, se exponen en la siguiente imagen:

El objetivo de todo es la recaudación de más de 80 billones de pesos, que si los comparamos con los 23 billones que quería recaudar la Reforma Tributaria de Duque, el chiste se cuenta solo.

A continuación, vamos a analizar cada una de estas políticas para lograr sus objetivos, y las nefastas consecuencias para seguirlas.

EMISIÓN MONETARIA

Aquí, para las personas que no conozcan el concepto de emisión monetaria, se refiere a la impresión de billetes nuevos. En apariencia, esto parecería una opción deseable, ya que sería dinero no robado o expropiado por impuestos, sino dinero creado para satisfacer “las necesidades del pueblo”. Lastimosamente, la ignorancia se paga con creces; lo vamos a tratar de explicar de en palabras sencillas, señalando que la Teoría Monetaria tiene una terminología que ha sido manoseada por los Keynesianos y los afectos a la Teoría Monetaria Moderna (TMM).

Para empezar, el dinero tiene tres funciones: 1) Unidad de Cuenta, 2) Reserva de Valor y 3) Medio de Cambio. Eso está dentro del concepto básico de dinero, y para cumplir las tres, tiene que darse que el dinero sea una expresión de la cantidad de producción de un país. Y eso, lo quiero ejemplificar de la siguiente manera: uno no lo hace rico tener mucho dinero, sino el poder adquisitivo de esa moneda; un millón de dólares, pero ubicados en una isla desierta, no tienen valor alguno, sino dentro de un sistema económico que les dé poder significativo. Si hay un aumento de la masa monetaria, lo que se ocasiona es que haya más dinero que cantidad de bienes producidos. Eso crea en los círculos cercanos al poder, una moneda hecha a través del gasto público, lo cual significa que hay un aumento de la demanda, que como bien se sabe, implica un aumento de precios de los bienes requeridos. Vamos a plantearlo de una manera más sencilla, si en lugar de un (1) millón de dólares tienes sólo 100 dólares en la isla, y de comida sólo tienes 100 cocos, no hay más nada; si te encontraras con otra persona, y quisiera negociar contigo los cocos, el valor de cada uno de ellos es de un (1) dólar por unidad. La pregunta que viene es ¿Qué pasa si se duplica la cantidad de dinero en la isla, pasando de 100 a 200 dólares la masa monetaria, sin haber subido la cantidad de bienes? Eso significa que, por la misma cantidad de cocos, va a subir el precio de 1 a 2 dólares por unidad, sólo por el hecho de la emisión monetaria.

Existe un proceso que se llama “esterilización monetaria” que, en la literatura económica le llaman operaciones de mercado abierto, y en este caso particular, constituye la compra y venta de bonos del Estado e instrumentos financieros (en el caso del Banco de la República de Colombia, operaciones a través de TES y bonos soberanos) por el Banco Central, donde la mayoría de esa masa monetaria es recogida y depositada en estos instrumentos. Los Estados Unidos son expertos en eso, ya que la emisión monetaria no se ha visto reflejada en las últimas décadas en aumentos de los precios (la mal llamada inflación)…. Hasta hace poco.

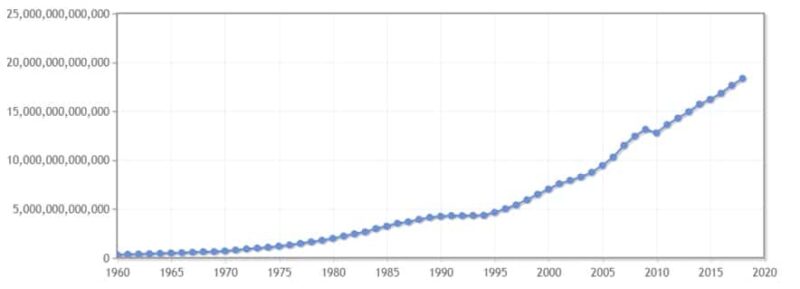

Veamos las graficas de emisión monetaria en los Estados Unidos:

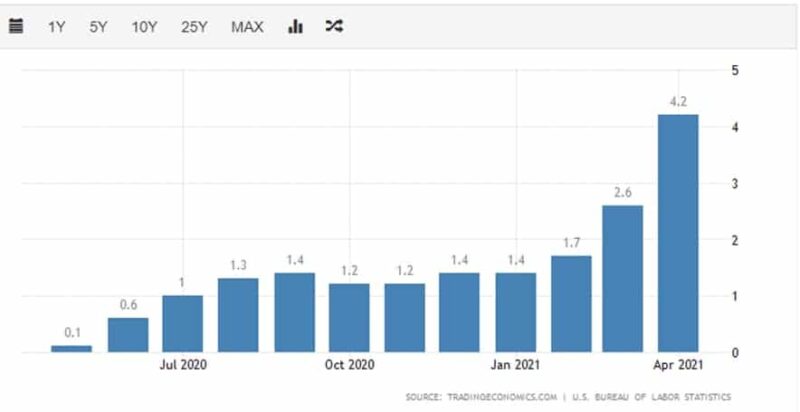

Si vemos el comportamiento del Índice de Precios al Consumidor (IPC) de la nación estadounidense, contemplaremos un comportamiento interesante.

Ya el argumento de que la cantidad de dólares en el sistema internacional compensa la emisión monetaria, se cae por su propio peso, puesto que ha aumentado el consumo en ese país, y por ende, ya la masa monetaria se está dirigiendo a los bienes y servicios de este, lo cual hace aumentar su demanda agregada, resultando, finalmente, en un aumento de precios. Esto trae a colación una pregunta, si esto pasa en uno de los países mas productivos del mundo como los Estados Unidos ¿Qué evitará que pase eso acá en Colombia? Les puedo asegurar que nada.

USO DE RESERVAS INTERNACIONALES

Las reservas internacionales son los activos externos bajo el control de las autoridades monetarias, expresados principalmente en las divisas (moneda extranjera, y depósitos y valores en moneda extranjera), el oro monetario, los Derechos Especiales de Giro (DEG), la Posición de Reserva del FMI y otros activos. Para que un activo externo sea parte de las reservas internacionales, se requiere que las autoridades tengan un control directo y efectivo sobre el activo, y que se pueda disponer de inmediato con el fin de corregir desequilibrios de la balanza de pagos. Actualmente, la magnitud de las reservas internacionales que tiene el Banco de la República de Colombia son de aproximadamente 59 mil millones de dólares. Sobre esto, las preguntas que se hacen los economistas del mainstream económico son ¿Cuál es la óptima cantidad de reservas internacionales? ¿Hay muchas o hay pocas?

Dentro del mainstream económico keynesiano-neoclásico, se señala que un nivel adecuado de reservas internacionales, además de permitir enfrentar las crisis o choques externos negativos, genera confianza en el país, posibilitando que sus agentes económicos puedan acceder a recursos internacionales sin los costos adicionales que se tendrían cuando sus demandantes no dispusieran de suficiente respaldo como lo son, en este caso, las reservas internacionales. En tal contexto, el FMI (Fondo Monetario Internacional), imprime la existencia de dicha evidencia para países emergentes. Según esta entidad, el monto de reservas internacionales de un país debe ser igual al saldo de la deuda externa de corto plazo, lo que implica una razón de uno para este indicador que es conocido como la Regla Guidotti-Greenspan; de manera que este monto de reservas internacionales, le permitiría cumplir con sus obligaciones crediticias, aún en momentos de retiros masivos de capital externo de corto plazo[1].

Basado en estos estudios, hay economistas keynesianos y marxistas que indican que, pasado este límite de reservas internacionales, pueden usarse como un mecanismo para solventar las crisis internas en los países. Esto en teoría suena muy bien, pero ¿Cuál es el problema? El problema de fondo es que, estas pobres teorías económicas no entienden las repercusiones en el tiempo de las políticas a las que dan lugar. El uso de reservas internacionales para aplicar políticas públicas, es un sinónimo de emisión monetaria, ya que Colombia, al no ser un país dolarizado, tiene que cambiar esas divisas internacionales en moneda nacional, ofertando los dólares al mercado privado y usando esos pesos colombianos como una masa monetaria nueva. Ya en el apartado anterior vimos las consecuencias de esta política. Y, por último, podemos notar que usar las reservas internacionales significa una devaluación del peso colombiano, ya que esa oferta de dólares en el mercado, al final lo que hace es que se pierda confianza en los inversores y, por ende, haya una fuga de capitales, lo que ocasiona tanto en el uso de las reservas como en el de la salida de capitales, una presión a una devaluación para compensar estos movimientos ¡Terminamos en el peor de los mundos, con inflación y cada vez menos poder adquisitivo! Pero todavía falta…

REALIZAR MORATORIA TEMPORAL Y RENEGOCIACIÓN DE LA DEUDA PÚBLICA EXTERNA

La deuda externa se puede definir como todos aquellos compromisos de créditos con instancias internacionales. Puede ser del Estado (pública) o del sector privado (privada), generalmente establecidos en bonos (instrumento financiero). Para cierre del año 2020, el Banco de la República indicó que la deuda externa de ambos sectores era de 154 mil millones de dólares, lo cual representa el 55,4% del PIB nacional para ese año y un crecimiento del 11,7% con respecto a la del 2019[2]. Aquí nos pasa como en la parte de las reservas internacionales, ya que una renegociación de deuda externa implica una moratoria (es decir una cesación de pagos) y entrar en un proceso de negociación con los acreedores internacionales en cuanto a plazos de pagos, tasas de intereses y monto de amortizaciones como medidas básicas. Eso que significa en palabras llanas: que nos volvemos totalmente nulos en el mercado internacional, poniéndonos en una lista roja de países insolventes, y en consecuencia, ningún inversionista pondría su dinero en bonos de Colombia y mucho menos invertiría capital en el país; sería una espiral descendente en una tragicomedia griega.

Pero eso no es todo el escenario, ya que los bonos de Colombia en dólares se cotizan como si ya no tuvieran grado de inversión, a medida que los inversionistas apuestan que el gobierno no logrará aumentar los impuestos lo suficiente como para que la deuda del país no caiga hacia un terreno de especulación. Los bonos internacionales del país tienen el peor desempeño en América Latina desde que el Gobierno Nacional presentó una Reforma Tributaria, la cual recibió una oposición generalizada. Los costos de endeudamiento de Colombia están más o menos en línea con los de países con calificación de grado especulativo como Brasil, Guatemala, Uzbekistán y Azerbaiyán, lo que refleja pesimismo de que el país logre corregir su déficit.

Si unimos una moratoria innecesaria y una calificación de riesgo por el piso, esta política lo que va a traer es una estampida de los posibles y pocos empresarios formales que van quedando en el país, y con la consiguiente caída de los ingresos tanto públicos como privados y su correspondiente creación de pobreza de manera alarmante.

SUSPENSIONES DE EXENCIONES TRIBUTARIAS A LOS GRANDES CAPITALES Y AL CAPITAL FINANCIERO

Finalmente, vemos como último componente la presión fiscal a los grandes capitales. De acuerdo con estudios de los autores Facundo Alvaredo y Juliana Londoño[3], la tasa efectiva de impuesto de renta que pagan el 1/100.000 más rico de Colombia, es de entre el 1 y 2 %; mientras que en los países de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), la tasa de estos está entre el 25 y 30 %; es decir que una persona que reciba por prestación de servicios al mes un valor cercano al del salario mínimo, tendrá que pagar sobre el ingreso bruto cerca del 30% por cargas impositivas.

Lo que buscaría crear esta política, es imponer impuestos a los más grandes capitales dentro del país, de forma progresiva. Pero si recordamos que la calificación de riesgo de Colombia se encuentra por el piso, y que se está generando una fuga de capitales tanto por los efectos del paro como por las políticas tomadas por el gobierno, esta figura de suspensión de exenciones desembocará en una huida en masa de los grandes capitales trasnacionales; y los que se queden acá, simplemente usarán trucos legales para evadir impuestos, por lo cual el aumento de la recaudación va a ser muy leve y se creará un alto punto de presión fiscal, provocando así, más miseria y más pobreza en el país.

CONCLUSIONES

No hay que ser muy conocedor de la economía para darse cuenta de que, al final, este set de políticas económicas para enfrentar la grave situación que vive el Estado colombiano propuestas por el susodicho “Comité del Paro”, son una apertura al aumento del riesgo país, convirtiendo los bonos estatales en bonos basura (que nadie los quiere), mayor desinversión nacional e internacional, devaluación constante del peso colombiano y el aumento irremediable de la inflación ¡Y lo más duro! Es que esto aumentará la pobreza, el hambre y la miseria, por todo lo impulsado por unos supuestos “representantes del pueblo” ¡Y lo que es lo peor! También por economistas keynesianos de las principales universidades del país.

Todo lo anterior, va a terminar de llevar a Colombia al peor escenario posible, sólo por atender unas políticas publicas irracionales y sin sentido “bajo el disfraz de la protesta en las calles”. Al final, es la autopista directa al infierno y sin ningún peaje en el camino, gracias a un Pliego del hambre y la miseria.

REFERENCIAS

[1] International Monetary Fund (March 23, 2000). Debt- and Reserve-Related Indicators of External Vulnerability: Prepared by the Policy Development and Review Department in consultation with other Departments. Retrieved May 19, 2021, from International Monetary Fund – Homepage: https://www.imf.org/en/Home.

[2] Solórzano C., S. (8 de marzo de 2021). Deuda externa de Colombia representó más de la mitad del PIB y llegó a máximos en 2020. Recuperado el 19 de mayo de 2021, de La República: Noticias de Economía, Finanzas, Empresas y Negocios de Colombia y el Mundo: https://www.larepublica.co.

[3] Villabona Robayo, J. O. (25 de marzo de 2021). Colombia, un paraíso fiscal para los ricos. Recuperado el 19 de mayo de 2021, de UN Periódico Digital: https://unperiodico.unal.edu.co.