En el año 2014 el economista francés Thomas Piketty volvió a encender el debate por la desigualdad económica. Con su libro El capital en el siglo XXI, que fue récord de ventas ese año –aunque sus compradores no lo hayan leído demasiado–, Piketty saltó a la fama mundial y recorrió varios continentes dando conferencias y entrevistas. Aún hoy, el autor sigue publicando. Su obra más reciente se titula Capital e ideología, otro tratado que, en su versión en español, se extienden por más de 1.200 páginas.

¿Cuál era la tesis central de Piketty? Que la desigualdad estaba en niveles máximos y que el origen de la misma era que el rendimiento sobre el capital crecía más rápido de lo que lo hacía la economía en su conjunto. Piketty resumió esto en una brevísima notación matemática: r>g, donde “r” es el rendimiento del capital y “g” el crecimiento de la economía.

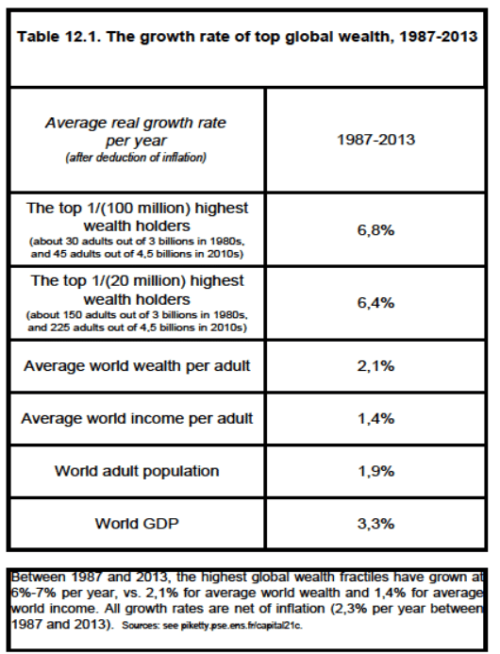

En una charla que dio en Buenos Aires y que presencié, proyectó esta idea con números concretos.

Lo que la Tabla 12.1 muestra es que el crecimiento promedio anual de la riqueza de los “mega-ricos” crecía entre el 6,4% y el 6,8%, mientras que el crecimiento de la riqueza promedio (per cápita) corría al 2,1% y el PBI mundial avanzaba al 3,3%.

Esto obviamente demostraba que:

r*(6,4% – 6,8%) > g (3,3%) >≈ gPC (2,1%)

La imagen que transmite este concepto es sencilla: aquellos que tienen gran capital, pueden invertirlo a una tasa que triplica la del adulto promedio. Es decir, que la brecha entre los que tienen grandes capitales y el común de los mortales, tenderá siempre a incrementarse.

Si en el año 0 el capital de María (que es 50% mayor al de Pablo) crece al 6,8% anual y el de Pablo solo puede crecer al 2,1%, entonces al cabo de 50 años la diferencia de riqueza será de 1.324%, ergo, la desigualdad se habrá multiplicado por un factor de 9,5. A esta conclusión se llega por una sencilla fórmula de cálculo financiero, que dice que el capital final es igual al capital inicial multiplicado por la tasa de interés que a su vez está elevada al número de períodos en los que se reinvierten el capital y los intereses.

Cf = Ci*(1+r)*n

Puesta así, la tesis de Piketty parece irrefutable. No solo arribó a sus números con una larga investigación empírica, sino que, desde un punto de vista financiero, la conclusión sobre la desigualdad creciente es inevitable. Si la “r” de María es superior a la “r” de Pablo (que es “g” per cápita o “gPC”), entonces los ricos serán siempre cada vez más ricos y, en términos relativos, el ciudadano promedio será cada vez más pobre.

¿CÓMO SE DETERMINA “r”?

Pero las apariencias engañan. Y eso mismo pasa con la ilusoria contundencia del postulado del economista francés, ya que hay al menos dos problemas en su planteamiento. El primero es que la tabla presentada más arriba comete el error del exceso de agregación, es decir, toma a los mega-ricos como un todo homogéneo, ignorando quiénes forman parte de ese grupo en cada momento del tiempo (ver más AQUÍ) y por qué.

El segundo es que la famosa “r”, o tasa de rendimiento sobre el capital, no está dada para nadie en particular; ergo, no se trata de tener un capital y que, como hay una “r” de los superricos, invertirlo y simplemente esperar los frutos tan preciados. Esta idea, que puede tener una lógica financiera y contable para explicar cómo funciona la “capitalización”, no tiene lógica económica.

Lo paradójico es que quien explicó acabadamente este asunto fue Ludwig von Mises, en su texto Socialismo, 92 años antes de la publicación de El capital en el siglo XXI.

En el capítulo 24 de la sección segunda de la tercera parte de su tratado, Mises explica la formación de las fortunas bajo el régimen de cambio. La sección está incluida justamente en una parte enteramente dedicada a responder la crítica sobre la concentración de la riqueza en el capitalismo.

Lo primero que hace Mises es rechazar la idea de que el “juego del mercado” es un juego de suma cero, donde unos ganan a costa de otros:

En una sociedad, la creación constante de nuevas riquezas y de nuevas miserias hiere vivamente la vista, mientras que la disgregación de las viejas fortunas y el acceso lento al bienestar de las capas menos favorecidas, escapan fácilmente a una observación superficial. ¿Cómo no habría uno de estar inclinado a sacar esta conclusión apresurada que la teoría socialista resume en la célebre fórmula: el rico más rico, el pobre más pobre? […] Son inútiles largas explicaciones para demostrar la fragilidad de esta tesis. Es una afirmación carente de base decir que en la sociedad que se funda en la división del trabajo la riqueza de los unos acarrea la pobreza de los otros.

NOTA: En este POST ofrezco números que demuestran lo que Mises enuncia arriba.

Algo más adelante, Mises responde directamente el planteamiento pikettiano, al que equipara con una filosofía “del hombre de la calle” (las negritas que aparecerán en los textos citados de acá en adelante, son mías):

Las fortunas invertidas en capital no son, como se lo imagina la filosofía económica del hombre de la calle en su ingenuidad, fuentes inagotables de ingreso. El capital no produce frutos; más aún, no se conserva mediante una especie de fenómeno natural espontáneo. Los bienes concretos de que se compone desaparecen en la producción; dejan lugar a otros bienes, a bienes de consumo cuyo valor debe servir para reconstituir el valor del capital mismo. Pero esto no puede ocurrir así, a no ser que el proceso de la producción se desarrolle favorablemente, a decir, que el rendimiento sea superior a la inversión.

Lo que Mises está diciendo es que “r” no es un elemento dado para ninguna persona en particular, sino que es un rendimiento que depende de cuán buena o mala haya sido la inversión. Y eso no depende de ser rico o pobre, sino de –digamos– la visión de negocio que tiene el empresario o inversor.

Continúa el austriaco:

Y este proceso favorable es necesario no solamente para permitir al capital proporcionar una ganancia, sino para permitirle renovarse. Rendimiento y conservación del capital son siempre el producto de una feliz especulación. Si la especulación resulta mal, no solamente desaparece la ganancia, sino que sufre perjuicio la sustancia misma del capital (…) Quienquiera que desee tener una fortuna constituida por capitales debe ganarla de nuevo todos los días. Un patrimonio así no es fuente de ingresos de la que pueda gozarse por largo tiempo en la inercia.

Mises continúa y se refiere precisamente a los análisis estadísticos del tipo que Piketty ofreció en 2014:

Los estadísticos han calculado el monto que habría alcanzado un centavo invertido a interés compuesto durante la época de Jesucristo. Los resultados a que se ha llegado son de tal modo extraordinarios que puede uno preguntarse cómo es que nunca haya nadie tenido la previsión de asegurar por este medio el porvenir de su casa.

Yendo a un ejemplo concreto (ver más AQUÍ): si se hubiesen invertido USD$ 1.000 en acciones de Amazon en 1997, hoy ese monto ascendería nada menos que a USD$ 2,34 millones.

Pero si era tan fácil incrementar la riqueza al 38% anual acumulado, ¿cómo es que tan pocos lo lograron? Por otro lado, ¿fue la riqueza pasada lo que garantizó la riqueza futura, o fue la extraordinaria performance de una empresa que supo servir bien a sus consumidores lo que generó la enorme tasa de rendimiento (“r”) que derivó en fortuna?

Sin duda, tener USD$ 1.000 era un requisito necesario para obtener toda la ganancia que ofrecieron las acciones de Amazon, pero tampoco deberían quedar dudas de que no es un requisito suficiente.

Mises aborda este tema en la página 379 de la obra tratada (Unión Editorial, 2017):

Pero si los capitales no se incrementan por sí mismos, si su simple conservación y mayormente su fructificación y su incremento exigen la intervención permanente de especulaciones acertadas, no puede ser ya cosa de una tendencia al aumento continuo de las fortunas. Estas no pueden acrecentarse: hay que acrecentarlas. Para conseguirlo es indispensable la actividad atinada del empresario. El capital no se reproduce, no da frutos, no se aumenta sino en tanto que se hacen sentir los efectos de una buena inversión.

El punto que hace Mises es crucial. No se trata de que “los ricos” tengan asegurada una tasa de rendimiento para su capital, sino que cualquier persona puede convertirse en rica si logra que “r” sea alta.

Pero eso no depende –al menos no de forma determinante– del punto de partida. Así como una persona puede incrementar su fortuna por invertir bien (“r” elevada), otra puede dilapidarla por invertir mal (“r” baja respecto del promedio o incluso negativa).

¿CUÁNTO VALE UNA CASA?

Para Piketty, el capital inicial determina el ingreso de las personas gracias al rendimiento generado “r”. Riqueza presente, entonces, determina ingresos y –por acumulación– riqueza futuros. El problema es que, como explicó Randall G. Holcombe (fuente AQUÍ) en un lúcido artículo en línea con Mises:

[…] Pero esto es exactamente al revés (…) El capital no tiene algún valor, que luego genera un rendimiento para proporcionar ingresos a los propietarios del capital. Más bien, el capital consiste en activos productivos que generan un rendimiento, y el valor del stock de capital está determinado por el rendimiento que genera, en lugar de, como lo describe Piketty, que el rendimiento esté determinado por su valor.

Lo expuesto, puede verse fácilmente con el valor de una casa. Claro, tener una casa puede significar hacerse poseedor de una corriente de ingresos derivada del alquiler, pero el alquiler es un fenómeno del mercado.

Supongamos que la casa cuesta USD$ 100.000 y se puede obtener, en concepto de alquiler, USD$ 3.000 por año (3%). ¿Es que los USD$ 100.000 que vale la casa determinan los ingresos que esa casa genera, como diría Piketty? ¿O es que, dado que la casa puede generar USD$ 3.000 por año, los potenciales compradores están dispuestos a pagar hasta USD$ 100.000, para hacerse de esa corriente de ingresos futuros?

¿Qué pasaría con el valor de la casa si, producto de un aumento de la inseguridad en el barrio donde ésta se encuentre, el máximo alquiler posible bajara a USD$ 1.500? Dicho de forma más técnica: ¿cuál es el valor del un activo si el flujo de fondos que promete es de USD$ 3.000 por año, respecto de uno que ofrece solamente la mitad?

Contrariamente a lo que dice Piketty, entonces, no importa realmente cuál sea el valor del capital inicial, sino la capacidad humana para tomar buenas decisiones en cuanto a la tasa de rendimiento que se le puede sacar a un activo cualquiera.

Y en una economía de libre mercado, este será el elemento principal que explique las desigualdades económicas. Quienes estén “en la cima de la pirámide”, serán aquellos empresarios, emprendedores o inversores que mejor rendimiento puedan obtener de su capital, negocio o inversión. Lo bueno es que del otro lado del mostrador estarán los consumidores, que son los que, en última instancia, determinan dicho rendimiento con base a cuán bien se satisfagan sus necesidades.

El mercado, entonces, no es un juego de suma cero y la economía no es una torta fija que haya que distribuir de forma equitativa. Mises refutó a Piketty 92 años antes que éste publicara su manifiesto sobre la desigualdad. Tal vez el francés no hizo tiempo a leerlo.

NOTA:

Este artículo apareció por primera vez en el portal Punto de Vista Económico.